オンライン化が進んだことで、海外のブックメーカーが手軽にプレイできるようになりました。宝くじと一緒で思わぬ収益をブックメーカーで手に入れたプレイヤーもいます。さて、ブックメーカーで得た勝利金は税金の対象となるのでしょうか?

ブックメーカーで得た料理金は、ある一定の金額を超えると税金がかかります。

- ブックメーカーの税金所得の分類と計算方法

- ブックメーカーの節税対策のやり方

- 確定申告のやり方

ブックメーカーの得た収益にかかる税金について詳しく解説します。

ブックメーカーで得た収益の課税について

日本の所得税法では、公営ギャンブル以外のブックメーカーやオンラインカジノといったオンラインギャンブルで得た収益は「一時所得」もしくは「雑所得」であるとされており、税金の対象となり確定申告が必要です。

公営ギャンブルの場合ですと例えば、競馬・競輪・競艇・オートレースなどの払い戻し金にも、この規則が適用されます。

また、日本の永住者の場合は「全世界所得課税」といって、国内外で得たすべての所得に対して課税されますので、オンラインカジノや海外カジノで得た収益も、やはり一時所得として課税対象の対象となるのです。

そのため、その年の1月1日から12月31日までの1年間で得た利益に対して、翌年の2月16日から3月15日までに確定申告をすることになります。申告を怠った場合は、延滞税や無申告加算税などの対象になる可能性もあるので、気を付けてくださいね。

ちなみに、株式投資で収益が出た場合も(NISA口座を除いて)課税されます。

ブックメーカーの税金における所得の分類

ギャンブルで得た収益は、次の3つの所得に分類されます。

- 一時所得

- 雑所得

- 事業所得

ブックメーカーのプレイヤーが得ている払戻金は「一時所得」としてみなされるケースが多いです。その理由を国税庁のHPをもとに税法について解説します。

ブックメーカーにおける一時所得

営利目的で得た、臨時収入のことを「一時所得」といいます。懸賞や福引の景品や競馬の払戻金などから、生命保険の一時金なども含みます。

一時所得とは

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。 この所得には、次のようなものがあります。

(1) 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2) 競馬や競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)

(3) 生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4) 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものを除きます。)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等国税庁のホームページより引用

経費として認められる範囲が狭く、直接的に負担したものしか経費として認められません。

ブックメーカーを趣味の範囲で遊んでいると判断された場合、収益は一時所得の扱いとなります。そのため、ブックメーカーで収益が出た場合は、まずは一時所得として考えてよいでしょう。

ブックメーカーからの収益は、ほぼ「一時所得」に該当します。

一時所得の特長

一時所得の特長としては、50万円まで控除の対象ということです。ただし経費として認められる範囲が非常に狭いです。

50万円の特別控除が認められているということは

「収入ー経費(勝った時のベット金額)-50万円」の金額に対して税金がかかります。

一時所得の場合は外れたベットは経費としてみなされません。

経費の幅は狭いけど、50万円以下の利益であれば税金はかからないのです。

一時所得の計算方法

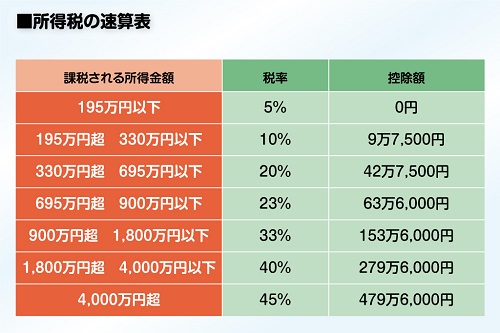

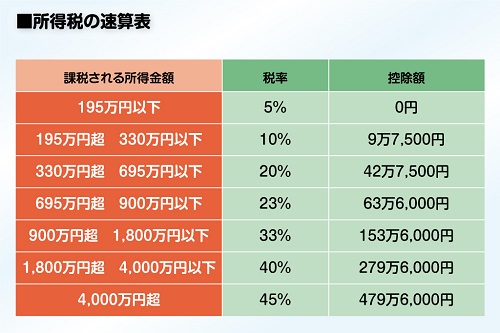

日本の所得税法では、一時所得には最高50万円の特別控除があり、年間利益の50万円を超える部分にだけ税金がかかることになっています。

その際には、課税所得の金額を、以下のように求めます。

(利益-必要経費)-特別控除=一時所得の額

課税所得=一時所得×1/2

この課税所得に対し、所定の税率を乗じたものが、『所得税額』となります。

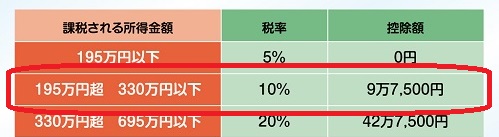

所得税率は年収によって下記のように変化します。

税金の対象とならないケース

1年間で元本20万円(ブックメーカーへの入金額)が50万円(ブックメーカーから自分の口座へ出金額)に増えたとすると、利益は30万円になります。

つまり50万円以下になるので、税金はかからず、申告不要となります。

税金の対象となるケース

1年間で元本20万円(ブックメーカーへの入金額)が100万円(ブックメーカーから自分の口座へ出金額)まで増えた場合は、収益が80万円になります。

この場合、収益は50万円を超えるので、確定申告して税金を納めなければなりません。

この課税所得に対し、所定の税率を乗じたものが、所得税額となります。

先程の計算式に当てはめると

一時所得の額=(100万円-20万円)-50万円=30万円

課税所得=30万円×1/2=15万円

例えば年収が300万円だった場合、税率が10%になりますので、所定の税率を乗じると

15万円×10%=1.5万円

つまり15,000円の税金がかかるという計算になります。

所得の種類や計算方法について開設しましたが、税法は毎年改正がありますので、確定申告をする際には、税務署または税理士さんに相談してから納税するようにしましょう。

ブックメーカーにおける雑所得

本業並みにブックメーカーで稼いでいる人、つまりブックメーカー投資として稼いでいるプレイヤーは「雑所得」に分類される場合があります。本業とは別にブックメーカー投資として年間に数百万ほど副業として稼いでいると判断された場合は、「雑所得」として認められます。

継続的な小規模の副収入や、仮想通貨の利益といった、分類できない所得のことをひとまとめに「雑所得」といいます。

雑所得とは

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

国税庁のホームページより引用

経費として認められる範囲は一時所得よりも広いです。いわゆる副業扱いとみなせれば雑所得として認められます。

パソコン代や携帯代、スマホにかかる通信費など必要経費として認められます。

雑所得の特長

雑所得のメリットとしては、必要経費の幅が広がることです。オンラインでブックメーカーをする場合、パソコン代やモニター代、通信費など「投資」にかかる費用は経費として落とせます。ただし、ハズレのベットを経費として証明するためには、根拠となる資料が必要なので税理士さんに相談しましょう。

デメリットとしては雑所得が20万円を超えている超えていないに関わらず確定申告を行う必要があり手間がかかるという点です。

一時所得ではなく雑所得で申告すれば損失分も控除できますが、外れ馬券訴訟でもわかるとおり、ある程度の収入(少なくとも年間数百万円)や継続性などが問われるためハードルは高くなっています。

例えば、「専用ソフトを使って全ての一定のサッカーの試合にベットしている」、「外れたベットも利益を出すうえで、絶対に必要」といった、「ブックメーカー投資」である明確な証明が必要なのです。

「投資」としてベットしている証明ができないと、それは「一時所得」に該当してしまいますし、ここで解説した内容については、所得の種類や計算方法について別の見解を示す専門家もおり、さらには毎年様々な税制改正もあります。

実際には細部が異なる可能性がありますので、税理士さんに必ず相談しましょう!

ブックメーカーの税金に強い税理士事務所を検索⇒【税理士ドットコム】

雑所得の計算方法

雑所得の計算式は単純で「収入金額」から「必要経費」を引いた額なります。必要経費も認められるか認められないかは、稼いだ金額や継続状況によって異なるため税理士さんとよく話し合ってから決めてください。

確定申告をする際には、きちんと税務署または税理士さんに相談して、正しい納税をしてください。

ブックメーカーにおける事業所得

ギャンブルで生計を立てている場合は、事業所得という区分に入ります。

事業所得とは

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。

ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。国税庁のホームページより引用

数年単位でギャンブルで継続的に生計を立てることは非常に難しいですし、税務署から事業として認めてもらえる可能性が低いので、事業所得として申告することは難しいでしょう。

そのため、ブックメーカーで得た利益は、「雑所得」か「一時所得」に分類されるケースがほとんどです。

事業所得として申告するのは非常に難しいので、一時所得として考えておけば問題ありません。

ブックメーカーの税金はばれない?

ここまでの説明の通りブックメーカーで稼いだお金には、50万円を超えると所得税がかかります。

「ブックメーカーの運営会社は海外にあるし、脱税してもバレない。」と思っている人がいるようですが、脱税は必ずバレます。

ブックメーカーは海外にあっても、利益分を引き出すには国内の銀行を使いますから、必ず履歴が残ってしまうのです。

税務署は、国内銀行の入出金を調査する権限を持っていますしプロですから、こちらが知恵を振り絞って脱税したところで隠し通すことは無理です。

脱税がバレると、最高で懲役10年、罰金100万円の刑を受けます。

ただし、少しでも税金を安く抑えるための節税や税金対策は必要です。この税金対策について、次の章で解説します。

副業で会社にバレたりしない?

ブックメーカーで50万円以上の利益が発生した場合は、一時所得として確定申告の義務があります。特に会社努めをしていて、所得がある人は年間20万円以上利益が出た場合は、確定申告の義務があります。確定申告の際に、住民税の納税方法を「普通徴収」にすることで、会社お給料とは別に納税することができますので、会社にバレることはありません。

扶養家族になっている人は年間38万円以上で確定申告をする必要があります。

エコペイズからの出金はばれない?

ecoPayz(エコペイズ)からの出金は銀行振込になりますので、出金すれば必ずばれます。

エコペイズの管理画面から、出金の履歴がみれますので、それをもとに申告しましょう。

ブックメーカーの税金対策

次に、ブックメーカーから出た収益に対する納税金額を減らす方法、税金対策を紹介します。

節税はどの会社でも行っている合法的な手段ですから、私たちのような個人でも当然行うべきです。

脱税がバレると大変なことになります。キチンと納税して、すっきりした気持ちでブックメーカーで稼ぎましょう。

ブックメーカーから出金しない・出金額を抑える

ブックメーカーでの収益は一時所得に当たりますがから、50万円の控除があります。この50万円を超えた分に税金がかかります。

ブックメーカーから出金して、銀行口座へお金を引き出さない限りは税務署もあなたの利益を把握することができません。

税金がかかるのは前年の1月1日~12月31日分なので、仮に利益が50万円をギリギリで超えそうな場合は、とりあえず年が変わるまでは出金しないという方法があります。

また、所得税の税率は所得金額によって変わります。その年にブックメーカーで大きく収益を出て税率が上がりそうなときは、年内は出金せずに翌年に出金することをおすすめします。

ブックメーカーで入金して経費を大きくする

一時所得の対象となる金額の計算式は、

(利益-必要経費)-特別控除(50万円)

です。

この必要経費の部分を大きくするために、利益を出金したあとで再度入金しするという方法があります。

たとえば、ブックメーカーから50万円を出金した後で、再度50万円を入金すれば差し引きは0円です。

このように、経費を大きくして全体の税額を抑えることができます。

ATMで出金する

これは、グレーな方法なので参考程度にしてください。

ブックメーカーへの入出金に使える電子決済サービスの中には、プリペイド式のデビットカードを発行しているところがあります。

ブックメーカーの収益をそれらの電子決済サービスへ出金して、カードを使ってATMから引き出せば銀行口座に履歴が残りません。

以前は、NETELLER(ネッテラー)という電子決済サービスでカードを発行できたため、ネッテラーのカードを使ってATM出金すれば足が着くことがありませんでした。(現在は、ネッテラーは日本国内からブックメーカーの入金には利用できません。)

記事執筆時点(2021年6月)で、デビットカードを発行している電子決済は以下の2つです。

上記2社の運営会社は海外にあるため、日本の税務署が調査することはまずありません。したがって、ブックメーカーからの出金にスティックペイやタイガーペイを使っている人も多いようです。

海外発行のカードは、日本の税務署は把握できません。そのため、自己申告になります。

ATMからお金を引き出してもわかりませんが、日本の銀行にお金が入ったら税務署も把握できます。50万円までは、控除できますがそれ以上収益が出た場合は、税理士に相談してしっかり申告をしましょう。

仮想通貨ウォレットへ出金する

続いての方法は、仮想通貨ウォレットを利用するという方法です。

ブックメーカーで得た利益は一時所得になるのですが、仮想通貨を利用している場合のみ「雑所得」に分類されます。その理由は、銀行口座へ出金した場合、ブックメーカーからの送金ではなく仮想通貨からの送金という形になるからです。仮想通貨の税金が発生するのは、銀行口座に着金してからなので、ウォレット内に保有している限りは税金は発生しません。

雑所得になると、PC代、通信費、書籍購入費といったものを経費に計上できます。ただし、雑所得は特別控除がなくなるの、収益額によって節税になるかならないかが変わります。

PCや書籍などを購入して経費を増やす

最後の方法は、必要なものを購入して支出を増やすという方法です。

ただしこれは、ブックメーカーで安定した収入を上げて「事業所得」として分類される、または仮想通貨で出金し「雑所得」に分類される場合に限ります。

一時所得の場合は、これらは経費として認められていないのでご注意ください。

投資として継続的に収益が上がっているのであれば、「雑所得」として認められることがあります。必要経費としては、パソコン代、インターネット通信費、本や電子書籍や情報商材といった「投資」に関する書籍などが考えられます。

「本場イギリスにあるブックメーカーまで視察にいき、投資の勉強のため試合観戦をしました。渡航にかかった費用は経費として認められる?」

経費として認められる可能性は高いですが、認めるか認めないかの最終判断は税務署がおこなうので、まずは事前に税理士さんに相談することをおすすめします。

ブックメーカーの税金に強い税理士事務所を検索⇒【税理士ドットコム】

不本意に外れたベットは経費として申告できるのか?

ハズレ馬券と同じで、経費として申告できる可能性は高いとも低いとも言えません。ハズレのベットは、あくまで「投資」として継続性認める手段でしかないので、博打要素があるベット(あからさまに高いオッズに賭けたり、高額ベットしたりすること)などは認めない可能性があります。

ハズレ馬券裁判にもなったくらい、この判断はとてもデリケートな問題です。最終判断は税務署がおこなう、それに対して納得行かなければ裁判という流れになるので、まずは事前に税理士さんに相談することをおすすめします。

なお、どうしても経費として認めてもらいたいのであれば、スクショやしっかりとした理由を準備しておくことが必要です。

納税は国民の義務だけど、税金対策も大事です。

ブックメーカーの確定申告のやり方

ここからは、副業としてブックメーカーで稼げるようになった人の確定申告のやり方について解説します。

確定申告の手順としては、以下のステップで行います。

- 青色申告、白色申告を決める

- 必要書類を集めて収支表を作成する

- 申告書を作成する

- 申告書を提出する

青色申告と白色申告について

確定申告の際には、まず青色申告か白色申告かを決めます。

青色申告と白色申告に必要な書類、記帳方法などを表にしました。

| 白色申告 | 青色申告(10万円控除) | 青色申告(65万円控除) | |

| 事前申請 | 必要なし | 開業届・青色申告承認申請書の提出が必要 | |

| 記帳方法 | 簡易な方法で可 | 簡易簿記 | 複式簿記 |

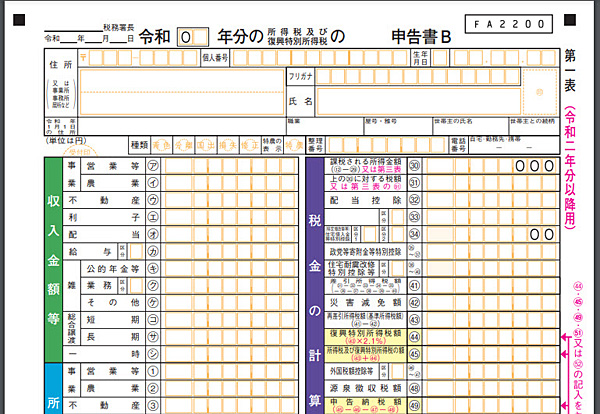

| 確定申告書類 | 確定申告書B |

|

|

| 帳簿 | 収支の内訳が分かる簡易な方法で可 |

|

|

一般的には、

- 白色申告は一時所得、雑所得

- 青色申告は事業所得

と区分けされます。

ここでは、副業としてブックメーカーで稼いでいる人を対象にしていますので、白色申告書を提出する場合として手順を進めていきます。

必要書類を集めて収支表を作成する

次に、白色申告書を作成するために以下の必要書類を揃えましょう。

確定申告書・青色申告決算書

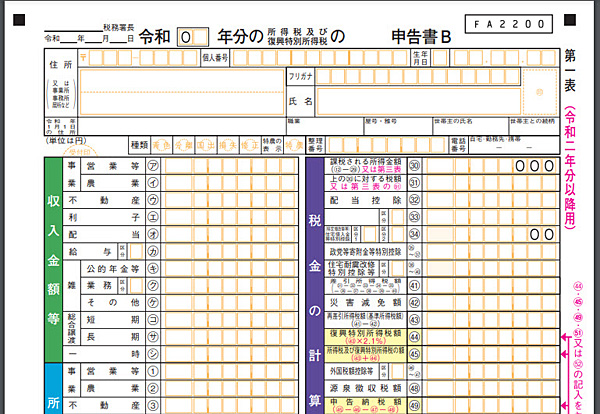

確定申告を行う際は、画像のような申告書が必要です。申告書は、国税庁のホームページからダウンロードできます。

こちらに申告書Bのリンクを貼っておきますので、よろしければダウンロードしてください。

収支表を作成する

収入を証明するための収支表を作成します。

一時所得の場合、

収入-経費(勝った時のベット金額)- 50万円

の金額に対して税金がかかります。

経費に計上できるのは、勝った時のベット金額だけです。外れたベット金額は経費として計上できませんので注意してください。

ブックメーカーでは、過去のベット履歴を一定期間調べられるようになっていますから、それを使って収支表を作ります。

必要なベット履歴は、前年の1月1日~12月31日のベット分です。

経費についてですが、一時所得は他の所得のように、接待費、通信費、ガソリン代、書籍代は経費として認められていません。 あくまでも、直接収入を生み出した経費しか認められない点に注意してください。

ブックメーカーへの過去の入出金履歴、ベット履歴はすべてコピーしておくか、スクリーンショットを撮って残しておきましょう。

確定申告書を作成する

収支表ができたら、上で用意した確定申告書を作成します。

申告書の作成に関しては、国税庁の確定申告作成コーナーの利用がおすすめです。

こちらを使って必要事項や金額を入力すれば、計算を自動で行ってくれる上に申告書も作成してくれます。

確定申告書を提出する

申告書が完成したら、2月16日~3月15日までに確定申告を行います。

確定申告書の提出方法については

- 郵送する

- 管轄の税務署へ直接行って提出する

- e-Taxで提出する

があります。

一番手軽でおすすめな方法は、国税庁の確定申告書等作成コーナーで申告書を作り、e-Taxで提出するという方法です。

しかし、「記入方法や計算方法などについて税務署で説明を聞きたい。」という人などは、管轄の税務署で直接相談してから提出するという方法でもいいでしょう。

普段から入出金やベット履歴を残すようにしておけば、スムーズに申告書が作成できますよ。国税庁のHPを使えば、計算もしてくれるから便利です。

ブックメーカーの税金に関してのまとめ

ブックメーカーの税金について説明しました。まとめとして、もう一度おさらいしてみましょう。

- ブックメーカーで得た収益は、「一時所得」「雑所得」「事業所得」に分類される

- ブックメーカーで得た収益は税金対策できる

- サラリーマンの場合、収益が50万円を超えたら確定申告が必要

投資でしっかり利益をあげているので毎年かかさず確定申告をしましょう。経費のことでわからないことがあったら、税理士さんに相談しましょう。

確定申告できるくらい稼げるようにしたいですね。